Наталія КВІТКА,

експерт з питань бухгалтерського обліку та оподаткування, Київ

Ось і настав час «Ч» для податкових накладних! На нього з острахом чекали платники ПДВ. Адже починаючи з 1 липня 2017 року процедура зупинення реєстрації податкових працюватиме у повному режимі. Тому саме зараз з’ясуємо, які податкові накладні буде моніторити ДФС і як діяти платникові ПДВ у разі відмови у їх реєстрації

Початок другого півріччя 2017 року платники ПДВ точно запам’ятають. Адже набрали чинності дві взаємопов’язані норми Податкового кодексу України (ПК).

По-перше, внесене до пункту 201.10 ПК доповнення гарантуватиме платникові безапеляційне право на податковий кредит. Із 1 липня єдиною достатньою підставою для формування податкового кредиту будуть податкова накладна та/або розрахунок коригування до неї, зареєстровані в Єдиному реєстрі податкових накладних (ЄРПН).

По-друге, від цієї самої дати запроваджують новий механізм, який дає змогу ДФС автоматично аналізувати податкову накладну на наявність ризиків і блокувати її реєстрацію (п. 201.16 ПК). Ця норма діятиме як противага першій. Адже незареєстрована податкова накладна не дає покупцеві права на податковий кредит.

Процедуру зупинення реєстрації податкових накладних та розрахунків коригування в ЄРПН визначено в пункті 201.16 ПК. Для цього ДФС проводитиме постійний автоматизований моніторинг у ЄРПН відповідності податкових накладних та розрахунків коригування критеріям оцінки ступеня ризиків, достатнім для зупинення їх реєстрації.

Після тривалих обговорювань і суперечок Мінфін нарешті визначився із такими критеріями і затвердив їх своїм наказом від 13.06.2017 № 567* (далі — Критерії № 567, с. 48). Порядок зупинення реєстрації затверджено раніше постановою КМУ від 29.03.2017 № 190**.

** Постанова КМУ «Про встановлення підстав для прийняття рішення комісією Державної фіскальної служби про реєстрацію податкової накладної/розрахунку коригування в Єдиному реєстрі податкових накладних або про відмову в такій реєстрації» від 29.03.2017 № 190 набрала чинності 31.03.2017.

Які податкові накладні моніторять

До так званих ризикових податкових накладних і розрахунків коригування, реєстрацію яких можуть заблокувати, потрапляють такі, що відповідають одному з двох критеріїв (п. 6 Критеріїв № 567).

Перший критерій ризику дає можливість проаналізувати, чи насправді є реальною господарська операція. Для цього відбирають усі зареєстровані в ЄРПН з 01.01.2017 вхідні та вихідні податкові накладні й розрахунки коригування (в разі імпорту — митні декларації) щодо товару (послуги), зазначеного у поданій на реєстрацію податковій накладній. Моніторять податкову накладну, в якій обсяг постачання товару (послуги) у 1,5 раза більший за величину, що дорівнює залишку різниці загального обсягу постачання такого товару (послуг) та обсягу придбання відповідного товару (послуги). Крім того, звертатимуть увагу на переважання (понад 75%) у такому залишку товарів із кодами згідно з УКТ ЗЕД, що їх визначає ДФС, а також на відсутність товару (послуги), зазначеної у поданій на реєстрацію податковій накладній, в інформації, яку платник надав за встановленою формою (додаток до Критеріїв № 567).

Реєстрацію можуть зупинити

у разі відповідності податкової накладної одному з критеріїв оцінки ступеня ризиків

Якщо податкова накладна відповідає таким вимогам і сума ПДВ, зазначена у податкових накладних, зареєстрованих в ЄРПН у звітному періоді (з урахуванням цієї податкової накладної), більша за середньомісячну суму ЄСВ та податків і зборів (крім імпортного ПДВ), що сплатили за останні 12 місяців платник ПДВ та його відокремлені підрозділи, реєстрацію такої податкової накладної зупиняють.

Критерій доволі складний як для розуміння, так і для самостійного розрахунку. Практика покаже, наскільки він буде ефективний. Якщо виявиться його неефективність, ДФС має надати Мінфіну свої пропозиції щодо його вдосконалення.

Другий критерій ризику стосується лише виробників і продавців підакцизних товарів (продукції). У разі відсутності, анулювання чи призупинення ліцензій, які засвідчують право суб’єкта господарювання на виробництво, експорт, імпорт, оптову і роздрібну торгівлю підакцизними товарами (продукцією), реєстрацію податкової накладної теж зупиняють.

Яких податкових накладних не моніторять

Критерії № 567 містять і низку винятків. Так, не підлягатимуть моніторингу податкові накладні, які відповідають одній з таких ознак:

податкову накладну не видають отримувачу (покупцеві) або її складено за операцією, що звільнена від оподаткування ПДВ;

обсяг постачання, зазначений у податкових накладних, зареєстрованих в ЄРПН у поточному місяці (з урахуванням поданої на реєстрацію податкової накладної), менший за 500 тис. грн і керівник (посадова особа) такого платника ПДВ є особою, яка посідає аналогічну посаду не більше ніж у трьох діючих платників податків;

загальна сума ЄСВ та податків і зборів (крім імпортного ПДВ), що сплатили у 2016 році платник та його відокремлені підрозділи, перевищує 5 млн грн (цю ознаку застосовують із 01.04.2017 до 01.01.2018);

одночасно значення показників D та P мають такі розміри: D > 0,05, P < Pм × 1,3,

• де D — розрахункова величина, що дорівнює відношенню загальної суми сплачених платником ПДВ та його відокремленими підрозділами за останніх 12 місяців сум ЄСВ та податків і зборів (крім імпортного ПДВ) до загальної суми постачання за останніх 12 місяців товарів і послуг на митній території України, що оподатковуються за ставками 7% та 20%, і яка зазначена у зареєстрованих податкових накладних (розрахунках коригування);

• P — сума ПДВ, зазначена у зареєстрованих у звітному (податковому) періоді податкових накладних і розрахунках коригування (з урахуванням поданої на реєстрацію податкової накладної чи розрахунку коригування). При цьому не уточнюють, чи рахуватимуть у загальній сумі постачання суму ПДВ;

• Pм — найбільша місячна сума ПДВ, зазначена у податкових накладних та розрахунках коригування, зареєстрованих за останніх 12 місяців.

Підприємство займається роздрібною торгівлею продовольчими товарами

Загальний обсяг постачання:

– за останніх 12 місяців — 12 000 тис. грн, у т. ч. ПДВ — 2000 тис. грн;

– за поточний місяць (з урахуванням поданої на реєстрацію податкової накладної) — 900 тис. грн, у т. ч. ПДВ — 150 тис. грн.

За останніх 12 місяців сплачено ЄСВ і податків на загальну суму 180 тис. грн.

Максимальна місячна сума ПДВ, зазначена у податкових накладних і розрахунках коригування, зареєстрованих за останніх 12 місяців, припадає на березень 2017 року і дорівнює 300 тис. грн.

Розрахуємо показник Д, який має бути > 0,05:

Д = 180 тис. грн ÷ (12 000 тис. грн – 2000 тис. грн) = 0,018 (< 0,05).

Порівняємо показники Р та Pм (P < Pм × 1,3):

150 тис. грн < 300 тис. грн × 1,3.

У цьому випадку податкова накладна, подана для реєстрації в ЄРПН, є ризикованою, позаяк показник Д < 0,05.

Отже, якщо за результатами перевірки ДФС встановить, що податкова накладна чи розрахунок коригування відповідає одній із чотирьох перелічених ознак, така податкова накладна чи розрахунок коригування не підлягає моніторингу. А значить, вона не є ризикованою і на неї не поширюються вимоги щодо зупинення її реєстрації в ЄРПН.

Зупинення реєстрації

податкової накладної підтверджує квитанція, яку ДФС надсилає платникові протягом операційного дня в електронному вигляді

Що робити, якщо ДФС відмовила зареєструвати податкову накладну

Якщо в результаті моніторингу виявиться, що податкова накладна відповідає хоча б одному з двох критеріїв оцінки ступеня ризиків, її реєстрацію заблокують. У такому разі запускається механізм, передбачений у пункті 201.16 ПК.

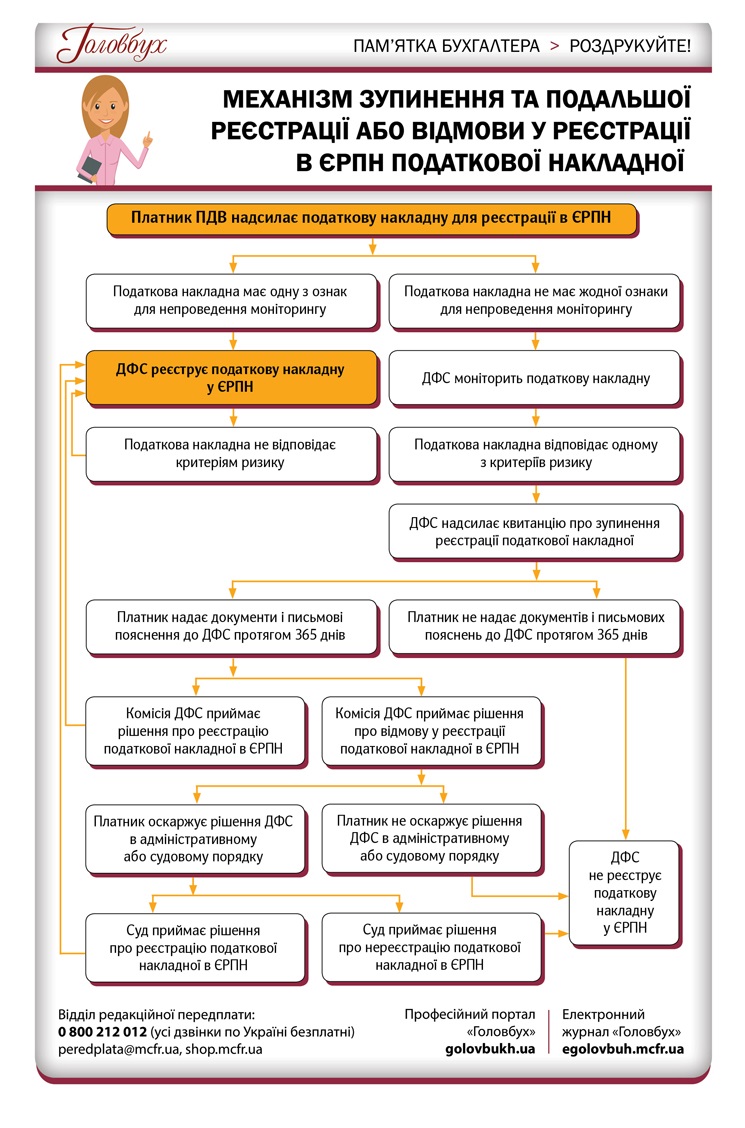

Для зручності зобразимо схематично механізм зупинення та подальшої реєстрації податкових накладних у ЄРПН (див. Схему).

Зупинення реєстрації ризикованої податкової накладної підтверджують квитанцією, яку платник ПДВ отримає від органу контролю протягом операційного дня в електронному вигляді. Квитанція, зокрема, міститиме пропозицію платникові надати пояснення та/або копії документів, достатніх для того, аби орган контролю прийняв рішення про реєстрацію в ЄРПН такої податкової накладної чи розрахунку коригування.

Отримавши квитанцію про зупинення реєстрації податкової накладної, платник має право подати на розгляд комісії ДФС інформацію за встановленою у Критеріях № 567 формою щодо:

видів економічної діяльності відповідно до Класифікатора видів економічної діяльності (КВЕД ДК 009:2010);

кодів товарів згідно з УКТ ЗЕД, що на постійній основі постачає (виготовляє) та/або придбаває (отримує) платник ПДВ;

кодів послуг згідно з Державним класифікатором продукції та послуг (ДК 016-2010), що на постійній основі постачає (виготовляє) та/або придбаває платник.

Платник має право подати

письмові пояснення та/або копії документів протягом 365 календарних днів із дати виникнення податкового зобов’язання

Крім того, наказом Мінфіну від 13.06.2017 № 567 затверджено також перелік документів (далі — Перелік), достатніх для прийняття рішення про реєстрацію податкової накладної/розрахунку коригування в ЄРПН. Це, зокрема, договори, листування з контрагентами, первинні документи, довіреності, документи, що підтверджують відповідність продукції (декларації про відповідність, паспорти якості, сертифікати відповідності) і наявність яких передбачена договором та/або законодавством.

Письмові пояснення та/або копії документів, зазначених у Переліку, платник ПДВ має право подати до органу контролю за основним місцем свого обліку протягом 365 календарних днів з дати виникнення податкового зобов’язання.

Не пізніше наступного робочого дня із дня отримання письмових пояснень платника і документів орган контролю передає їх до спеціальної комісії ДФС. Комісія ДФС розглядатиме отримані документи і прийматиме рішення про реєстрацію податкової накладної в ЄРПН або відмову у реєстрації. Таке рішення ухвалять і надішлють платникові ПДВ протягом п’яти робочих днів, що настають за днем отримання пояснень і документів.

Якщо рішення про реєстрацію в ЄРПН позитивне, податкову накладну зареєструють у той самий день.

Рішення про відмову у реєстрації можна оскаржити в адміністративному або судовому порядку. У разі судового оскарження податкову накладну можна зареєструвати на дату набрання законної сили рішенням суду про реєстрацію відповідної податкової накладної в ЄРПН.

Насамкінець нагадаємо, що на період зупинення реєстрації податкової накладної в ЄРПН і до прийняття рішення про її відновлення штрафні санкції за несвоєчасну реєстрацію не застосовують.

Немає коментарів:

Дописати коментар