29.12.16

Вот и подошел к концу 2016 год. А значит, плательщикам НДС, которые проводили в этом году распределение НДС по п. 199.1 НКУ, пора задуматься над проведением его годового «перераспределения». В сегодняшней статье напомним, как это сделать.

Общие моменты НДС по необоротным активам «двойного назначения», приобретенным после 01.07.2015 г., пересчитывается только один раз — в составе общего годового перерасчета.

НДС по необоротным активам «двойного назначения», приобретенным после 01.07.2015 г., пересчитывается только один раз — в составе общего годового перерасчета.

При этом при подсчете не учитываются начисленные «компенсирующие» налоговые обязательства по пп. 198.5 и 199.1 НКУ (стр. 4.1 и 4.2).

При этом при подсчете не учитываются начисленные «компенсирующие» налоговые обязательства по пп. 198.5 и 199.1 НКУ (стр. 4.1 и 4.2). Полученные коэффициенты округляем до двух знаков после запятой (письмо ГНАУ от 25.10.2011 г. № 4261/6/15-3415-04).

Полученные коэффициенты округляем до двух знаков после запятой (письмо ГНАУ от 25.10.2011 г. № 4261/6/15-3415-04).

Расчет корректировки составляют последним днем года, т. е. 31.12.2016 г.

Расчет корректировки составляют последним днем года, т. е. 31.12.2016 г. Указываем тип причины «08» или «09» (в зависимости от того, с каким типом причины составлялась сводная налоговая накладная).

Указываем тип причины «08» или «09» (в зависимости от того, с каким типом причины составлялась сводная налоговая накладная).

Эта таблица заполняется в гривнях с копейками, а итоговый показатель «Всього» отражается в гривнях без копеек с округлением по общеустановленным правилам (категория 101.20 ЗІР).

Эта таблица заполняется в гривнях с копейками, а итоговый показатель «Всього» отражается в гривнях без копеек с округлением по общеустановленным правилам (категория 101.20 ЗІР).

Результаты перерасчета отражаются в бухучете увеличением доходов или расходов.

Результаты перерасчета отражаются в бухучете увеличением доходов или расходов.

Перерасчет проводится в конце года, на который приходится первый, второй или третий год, следующий за годом ввода объекта в эксплуатацию.

Перерасчет проводится в конце года, на который приходится первый, второй или третий год, следующий за годом ввода объекта в эксплуатацию. Налоговый кредит корректируют на основании бухсправки. Никакие расчеты корректировки в этом случае не составляются.

Налоговый кредит корректируют на основании бухсправки. Никакие расчеты корректировки в этом случае не составляются.

Кто обязан проводить перерасчет? Проводить его обязаны те плательщики НДС, которые в течение 2016 года осуществляли одновременно облагаемые и необлагаемые операции и проводили распределение НДС по ст. 199 НКУ.

Обратим внимание! Те плательщики, которые начисляли налоговые обязательства только по п. 198.5 НКУ (и не проводили начисление обязательств по п. 199.1 НКУ), никакой перерасчет не осуществляют. Соответственно и приложение Д7 не подают (несмотря на то, что стр. 4.1 и 4.2, в которых отражаются такие обязательства, содержат ссылку на это приложение — категория 101.20 ЗІР)  .

.

.

.

В какой срок нужно провести перерасчет? Результаты перерасчета отражают в НДС-декларации за последний отчетный период года ( п. 199.5 НКУ), т. е. в декларации за декабрь 2016 года (для квартальщиков — в декларации за IV квартал 2016 года).

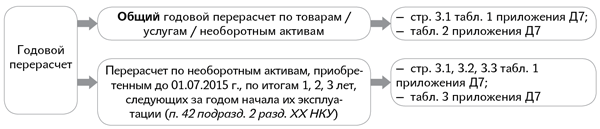

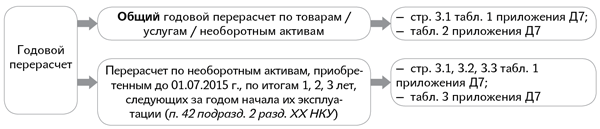

Как проводить перерасчет? Правила определены в пп. 199.4 — 199.6 НКУ. Для перерасчета используем приложение Д7 к декларации.

НДС по необоротным активам «двойного назначения», приобретенным после 01.07.2015 г., пересчитывается только один раз — в составе общего годового перерасчета.

НДС по необоротным активам «двойного назначения», приобретенным после 01.07.2015 г., пересчитывается только один раз — в составе общего годового перерасчета.

Алгоритм общего годового перерасчета

Шаг 1. Определяем «новый» коэффициент распределения («анти-ЧВ») исходя из фактических объемов проведенных в течение 2016 года облагаемых и необлагаемых операций ( п. 199.4 НКУ). Его расчет проводим по стр. 3.1 табл. 1 приложения Д7.

При этом при подсчете не учитываются начисленные «компенсирующие» налоговые обязательства по пп. 198.5 и 199.1 НКУ (стр. 4.1 и 4.2).

При этом при подсчете не учитываются начисленные «компенсирующие» налоговые обязательства по пп. 198.5 и 199.1 НКУ (стр. 4.1 и 4.2).

В общем-то, как считать и показатели каких строк декларации брать при подсчете коэффициента распределения, указано в шапке гр. 4 и 5 табл. 1 приложения Д7. При этом отметим важные моменты:

Момент 1. При подсчете операций используем данные деклараций за 2016 год и уточняющих расчетов. Если следовать общим нормам НКУ, то должны учитываться только уточняющие расчеты, поданные в 2016 году к декларациям 2016 года. Но в письме № 48122* (в котором налоговики давали рекомендации в отношении порядка перерасчета НДС для 2015 года) фискалы поясняли, что следует брать данные всех уточняющих расчетов, поданных в 2016 году (в том числе и те, которыми исправляются ошибки прошлого года).

Момент 2. При определении объема облагаемых операций (алгоритм расчета приведен в гр. 5 табл. 1 приложения Д7) нужно обратить внимание на значение стр. 7 декларации. Ведь она может включать корректировки как к облагаемым поставкам, так и к необлагаемым операциям. Поэтому при подсчете объемов по гр. 5 табл. 1 приложения Д7 корректировки необлагаемых операций нужно исключить.

Момент 3. Из гр. 4 и 5 нужно исключить отражаемые в стр. 5 декларации (1) «льготные» поставки собственного металлолома (льгота согласно п. 23 подразд. 2 разд. XX НКУ) и (2) «льготные» операции согласно п.п. 197.1.28, пп. 197.11 и 197.24 НКУ. Эти операции выведены из-под общих правил НДС-распределения ( п. 199.6 НКУ).

В итоге:

— в гр. 6 табл. 1 приложения Д7 получим коэффициент использования товаров/услуг в облагаемых операциях (он понадобится для перерасчета налогового кредита по необоротным активам, приобретенным до 01.07.2015 г.);

— в гр. 7 — коэффициент «анти-ЧВ» — долю использования товаров / услуг / необоротных активов в необлагаемых операциях. Его как раз и будем использовать для проведения «текущего» годового перерасчета по приобретениям 2016 года.

Полученные коэффициенты округляем до двух знаков после запятой (письмо ГНАУ от 25.10.2011 г. № 4261/6/15-3415-04).

Полученные коэффициенты округляем до двух знаков после запятой (письмо ГНАУ от 25.10.2011 г. № 4261/6/15-3415-04).

Шаг 2. Непосредственно проводим перерасчет. Для этого:

Этап 1. Собираем налоговые накладные («самосводные»**) за январь — декабрь 2016 года, которыми начислялись налоговые обязательства по п. 199.1 НКУ, и пересчитываем наши налоговые обязательства исходя из «нового» коэффициента распределения (показатель «анти-ЧВ», определенный по гр. 7 табл. 1 приложения Д7).

** Посмотрите также статью «Налоговые накладные по «компенсирующим» НО: когда сводные, когда отдельные?» (журнал «Бухгалтер 911», 2016, № 16). Если «по совету» налоговиков вы составляли «индивидуальные» налоговые накладные, то их тоже «берите в оборот».

Порядок перерасчета разберем на примере двух месяцев (ноября и декабря 2016 года), в которых проводили распределение НДС по п. 199.1 НКУ.

Предположим, объем покупок «двойного назначения» (без НДС) составил: (1) в ноябре 2016 года — 100000 грн., в декабре 2016 года — 60000 грн. Коэффициент «анти-ЧВ» в начале года составлял 30 %, по результатам перерасчета (гр. 7 стр. 3.1 табл. 1 приложения Д7 за декабрь) — 25 %.

Период

|

Объем покупок «двойного назначения» (без НДС)

|

Начисленные НО поп. 199.1 НКУ

(«анти-ЧВ» — 30 %)

|

Фактическая сумма НО («анти-ЧВ» — 25 %)

|

Разница

| |||

база

|

сумма НО

|

база

|

сумма НО

|

база

(гр. 5 - гр. 3)

|

сумма НО

(гр. 6 - гр. 4)

| ||

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

Ноябрь

|

100000

|

30000

(100000 х 30 %)

|

6000

(30000 х 20 %)

|

25000

(100000 х 25 %)

|

5000

(25000 х 20 %)

|

-5000

|

-1000

|

Декабрь

|

60000

|

18000

(60000 х 30 %)

|

3600

(18000 х 20 %)

|

15000

(60000 х 25 %)

|

3000

(15000 х 20 %)

|

-3000

|

-600

|

Всего

|

160000

|

48000

|

9600

|

40000

|

8000

|

-8000

|

-1600

|

Этап 2. По результатам перерасчета составляем расчеты корректировки к «самосводным» налоговым накладным, которыми начислялись налоговые обязательства по п. 199.1 НКУ, и корректируем отраженные в них налоговые обязательства:

— увеличиваем налоговые обязательства (если «анти-ЧВ» вырос);

— уменьшаем налоговые обязательства (если «анти-ЧВ» уменьшился).

Расчет корректировки нужно составить (!) к каждой налоговой накладной, составленной на начисление налоговых обязательств по п. 199.1 НКУ. То есть в общем случае таких расчетов корректировки будет 12. Не забудьте также зарегистрировать такие расчеты корректировки.

Расчет корректировки составляют последним днем года, т. е. 31.12.2016 г.

Расчет корректировки составляют последним днем года, т. е. 31.12.2016 г.

Как его составлять? На этот счет есть рекомендации в категории 101.19 ЗІР. В «шапке» ставимотметку «Х» в полях:

— «Підлягає реєстрації в ЄРПН постачальником (продавцем)»;

— «До зведеної податкової накладної»;

— «Не підлягає наданню отримувачу (покупцю) з причини (зазначається відповідний тип причини)».

Указываем тип причины «08» или «09» (в зависимости от того, с каким типом причины составлялась сводная налоговая накладная).

Указываем тип причины «08» или «09» (в зависимости от того, с каким типом причины составлялась сводная налоговая накладная).

В заглавной части указываем:

1) дату составления расчета корректировки — «31122016»;

2) дату и порядковый номер сводной налоговой накладной;

3) в поле «Отримувач (покупець)» указываем свое название и проставляем условный ИНН «600000000000» (если в «самосводных» налоговых накладных, составленных до 01.04.2016 г., был ИНН «400000000000», то повторяем его).

Табличную часть заполяем так:

Раздел

А

|

В стр. I «Сума коригування податкового зобов’язання та податкового кредиту», в том числе в стр. II и/или III в зависимости от ставки НДС (20 или 7 %), указываем сумму налога, которая увеличивает или уменьшает(при уменьшении указывается знак «-») сумму налоговых обязательств, начисленных в соответствии с п. 199.1 НКУ

|

Раздел

Б

|

В гр. 1 указываем порядковый номер строки сводной налоговой накладной, которую корректируем.

В гр. 2 «Причина коригування» записываем: «Коригування за підсумками року податкових зобов’язань, нарахованих згідно з п. 199.1 ст. 199 ПКУ».

Остальные графы налоговики рекомендуют не заполнять. Но полагаем, что в этом случае программа не пропустит такой расчет корректировки. Поэтому как минимум нужно еще заполнить гр. 11 и 13

|

Фрагмент расчета корректировки к налоговой накладной ноября

I

|

Сума коригування податкового зобов’язання та податкового кредиту (-) (+), у тому числі:

|

-1000,00

| ||||||||||

II

|

Сума коригування податкового зобов’язання та податкового кредиту за основною ставкою (-) (+)

|

-1000,00

| ||||||||||

Розділ «Б»

| ||||||||||||

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

12

|

13

|

1

|

Коригування за підсумками року податкових зобов’язань, нарахованих згідно з п. 199.1 ст. 199 ПКУ

|

20

|

-5000,00

| |||||||||

Этап 3. Переносим результаты корректировки в табл. 2 приложения Д7. В гр. 2 и 3 указываем данные сводной налоговой накладной, которой начислялись обязательства по п. 199.1 НКУ. В гр. 4 и 5 — даты и номера расчетов корректировки, составленных по результатам годового перерасчета.

Эта таблица заполняется в гривнях с копейками, а итоговый показатель «Всього» отражается в гривнях без копеек с округлением по общеустановленным правилам (категория 101.20 ЗІР).

Эта таблица заполняется в гривнях с копейками, а итоговый показатель «Всього» отражается в гривнях без копеек с округлением по общеустановленным правилам (категория 101.20 ЗІР).

Фрагмент табл. 2 приложения Д7

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

1

|

30.11.2016

|

15

|

31.12.2016

|

11

|

-5000,00

|

-1000,00

| ||

2

|

31.12.2016

|

38

|

31.12.2016

|

10

|

-3000,00

|

-600,00

| ||

ВСЬОГО

|

-8000

|

-1600

| ||||||

Шаг 3. Отражаем результаты перерасчета в НДС-декларации. Результаты перерасчета (со знаком «+» или «-») переносим в стр. 7 НДС-декларации за декабрь (IV квартал).

Поскольку стр. 7 требует расшифровки в приложении Д1, то расчеты корректировки, составленные по итогам перерасчета к «самосводным» налоговым накладным, нужно показать и в Д1. Показывают их в табл. 1 по строке с условным ИНН «600000000000» («400000000000» — для расчетов корректировки к «доапрельским» налоговым накладным) общей суммой. При этом гр. 3 «Період складання податкових накладних, за якими проводяться коригування» заполнять не нужно (по крайней мере в программе OPZ эта графа неактивна для заполнения по строкам с условными ИНН).

Фрагмент табл. 1 приложения Д1

1

|

2

|

3

|

4

|

5

|

6

|

7

|

600000000000

|

-8000,00

|

-1600,00

| ||||

Усього за звітний період (рядок 7 декларації)

|

-8000,00

|

-1600,00

| ||||

Шаг 4. Отражаем результаты перерасчета в бухучете. Как отражать в бухучете результаты перерасчета, устанавливает п. 12 Инструкции № 141***.

Результаты перерасчета отражаются в бухучете увеличением доходов или расходов.

Результаты перерасчета отражаются в бухучете увеличением доходов или расходов.

№

п/п

|

Содержание хозяйственной операции

|

Бухучет

| |

дебет

|

кредит

| ||

1

|

Доначислены налоговые обязательства (коэффициент «анти-ЧВ» уменьшен)

|

643/1*

|

641/НДС

|

949

|

643/1

| ||

2

|

Уменьшены налоговые обязательства (коэффициент «анти-ЧВ» увеличился)

|

641/НДС

|

643/1

|

643/1

|

719

| ||

* Субсчет 643/1 «Налоговые обязательства, подлежащие корректировке».

| |||

Перерасчет по необоротным активам

Такой перерасчет сохранился только для тех необоротных активов «двойного назначения», которые были приобретены или изготовлены до 01.07.2015 г. Для них продолжает действовать требование о необходимости перерасчета налогового кредита по итогам 1, 2, 3 лет, следующих за годом их введения в эксплуатацию ( п. 42 подразд. 2 разд. XX НКУ).

Перерасчет проводится в конце года, на который приходится первый, второй или третий год, следующий за годом ввода объекта в эксплуатацию.

Перерасчет проводится в конце года, на который приходится первый, второй или третий год, следующий за годом ввода объекта в эксплуатацию.

НДС по «двойным» необоротным активам, приобретенным после 01.07.2015 г., пересчитывается один раз — в составе общего годового перерасчета.

Алгоритм перерасчета:

1. Рассчитываем ЧВ. Делаем это в табл. 1 приложения Д7 (для этого предназначены стр. 3.1, 3.2, 3.3). При этом нужен только показатель по гр. 6 табл. 1.

В стр. 3.1 рассчитываем ЧВ, который используется для перерасчета необоротных активов, приобретенных в период с 01.01.2015 г. по 30.06.2015 г.

В стр. 3.2 — ЧВ, который используется для перерасчета необоротных активов, введенных в эксплуатацию в 2014 году. Важно! Для расчета ЧВ нужно брать данные деклараций и уточняющих расчетов за 2 года (2014-й и 2015-й).

В стр. 3.3 — ЧВ, который используется для перерасчета необоротных активов, введенных в эксплуатацию в 2013 году. Для его расчета будем брать данные за 3 года (2013, 2014 и 2015-й).

2. Проводим годовой необоротный перерасчет. Проводим его в табл. 3 приложения Д7.

В стр. 1 проводим перерасчет по необоротным активам, приобретенным в период с 01.01.2015 г. по 30.06.2015 г. Для перерасчета берем показатель из гр. 6 стр. 3.1 табл. 1 приложения Д7.

В стр. 2 — перераспределение налогового кредита по необоротным активам, которые были введены в эксплуатацию в 2014 году. Показатель ЧВ берем из гр. 6 стр. 3.2 табл. 1 приложения Д7.

В стр. 3 — перерасчет по необоротным активам, которые введены в эксплуатацию в 2013 году. Показатель ЧВ берем из гр. 6 стр. 3.3 табл. 1 приложения Д7.

Итоговой строки в табл. 3 нет. Поэтому нужно самостоятельно определить суммарное значение показателей гр. 7.

3. Отражаем результаты перерасчета в декларации. Переносим суммарный показатель табл. 3 приложения Д7 в стр. (!) 15 декларации по НДС за декабрь / IV квартал.

Налоговый кредит корректируют на основании бухсправки. Никакие расчеты корректировки в этом случае не составляются.

Налоговый кредит корректируют на основании бухсправки. Никакие расчеты корректировки в этом случае не составляются.

Подписаться на "Бухгалтер911"

Немає коментарів:

Дописати коментар